금리 인하기를 맞이하는 장기 투자자의 대처방안

9월 18일(미국시간) 미국 FED에서 드디어 금리 인하를 단행하였다. 시장에서 대부분의 예상은 0.25% 정도의 작은 인하를 예상하였으나 의외로 0.5%의 인하는 단행하여 현재 미국의 금리는 5.25%~5.5%이던 것이 4.75%~4.5%로 하향 조정이 되었다. 이미 전에도 이러한 금리의 인하를 예견하는 글을 썼었지만 금리의 사이클은 자본주의 시장에서 항상 작동하기 때문에 이는 당연한 수순이다. 마치 봄이 가고 여름 가을이 오는 것과 다를 바가 없는 것이다.

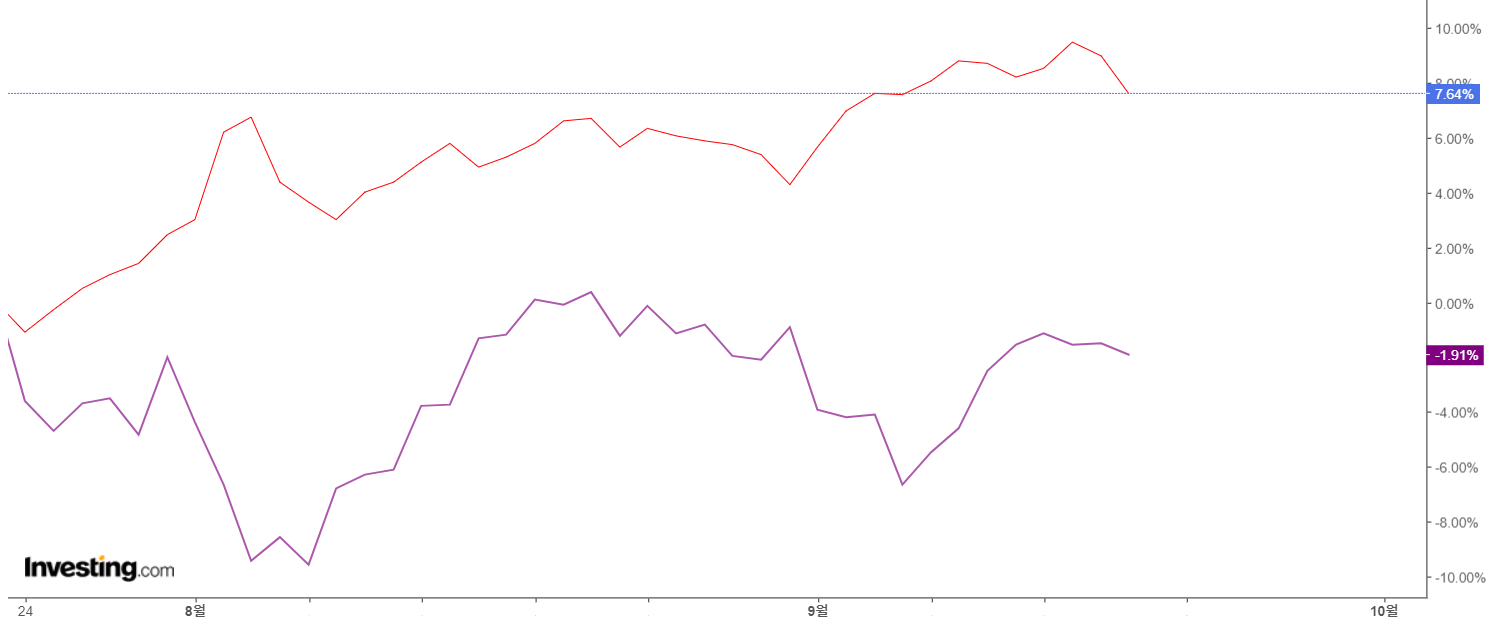

8월과 9월 동안 이번 금리 인하를 앞에 두고 주식시장에서는 대단히 다양한 변동성이 펼쳐졌다. S&P500의 경우 5600을 돌파하는 전고점을 찍고 8월 초에 무려 10% 정도가 빠지는 하락을 하였지만 어느새 전고점부근까지 다시 상승을 한 모습이다.

나스닥의 경우에는 변동성이 더 심해 18600을 돌파하는 전고점을 기록하였지만 8월 초에 약 15% 이상 하락하였다가 상승하여 현재는 전고점보다 약 6% 정도 더 빠져있는 상황이다.

이렇게 심한 변동성을 보이는 이유는 여러가지가 있겠지만 가장 단순하게 말하면 금리인하가 과연 적절한 시점에 적절하게 먹혀들어가고 있느냐라는 것으로 생각하시면 된다. 8월 초와 9월 초의 하락도 경기가 급작스럽게 침체국면으로 가는 것이 아닌가 하는 우려 때문이었고 이를 방지하기 위해 금리를 움직이는 FED의 대응이 너무 늦은 것이 아니었나라는 걱정 때문이었던 것이다. 또한 이번에 내린 금리 인하의 여파와 11월에 있을 미국의 대선의 영향 때문에 당분간 그 이러한 변동성이 큰 장세가 또 이루어질 수도 있으리라 예상이 된다.

하지만 장기투자를 하시는 분들은 이러한 것도 모두 사소한 파도라고 생각을 하시면서 대응을 하시기를 바란다. 현재 투자를 진행하는 장기투자자의 입장에서 가장 두려운 것은 2000년도 초반의 나스닥 시장처럼 버블이 붕괴하면서 폭락 후 장시간 횡보하는 것이 가장 두려운 현상일 것이다. 당시의 버블닷컴 붕괴를 주식 폭락론자들은 아직도 신앙처럼 믿고 있는 경우가 있는데 현재의 시장과 당시의 시장은 많이 다른 것을 알아두시기 바란다. 무엇보다는 당시의 버블은 순이익 적은 기업의 주가가 비정상적으로 상승하는 전형적인 버블의 모습을 보였지만 현재의 시장은 수익을 기반으로 움직임이 이루어지고 있고 과거의 FED의 정책과 현재의 정책은 차이점이 뚜렷하기 때문이다. 무엇보다 현재 시장의 상승을 이끌고 있는 AI를 기반한 기술에 대한 믿음이 있다면 큰 걱정을 하지 않으셔도 될 듯하다. 닷컴버블을 이끌었던 주요 기업들의 기반기술들은 수익성이 한정이 되어있는 인터넷을 활용한 기술들이 대부분이었지만 현재 AI 기반기술을 실제로 대규모의 투자가 이루어지고 있으며 그 가능성도 자율주행 및 데이터 마이닝등 실로 무한히 열려있기 때문이다.

이렇게 심한 변동성이 예상이 될때 장기투자자 분들에게 드리고 싶은 말씀은 아래와 같다.

- 주식의 변동성이 심할때 유튜브나 기타 주식 관련 사이트등과 멀어지시라는 것이다. 모든 전문가라는 사람들이 나와서 저마다 자기들이 할 말을 하고 있는데 모두 다 예상일 뿐 미래는 아무도 모른다. 또한 어디까지 떨어지고 언제부터 상승하지는 누구도 알지 못한다. 이렇게 떨어지는 주식을 보고 멘탈 관리가 힘드신 분들은 떨어지는 시간 동안은 시장을 전망하는 어떤 매체도 멀리하시기 바란다. 혹시라도 매도버튼에 손이 나가는 실책을 범할 수도 있기 때문이다.

- 현금을 가지고 계신 분은 적극적으로 매수의 기회로 삼으시기 바란다. 이러한 변동성의 장세는 일종의 바겐세일기간과 다를 바가 없다고 생각하시고 평단가 이하로 떨어지면 만세를 부르시면서 매수를 하시면 될 듯 하다. 최대한 저점에서 매수를 하시도록 노력하시라.

- 마지막으로 채권을 일정부분이라도 가지고 가시는 것이 좋겠다. 일전에 채권투자를 권해드린 바가 있는데(여기를 클릭하시라) 동일 기간 동안 미국의 장기채권 ETF인 TLT는 100달러 근처까지 상승하여 10% 상승을 보여주고 있다. 더구나 이런 변동성 장세에서는 주식이 떨어지면 채권이 상승하는 기막힌 반대현상을 보여준다. 이러한 극단적인 반대현상을 이용해서 주식이 많이 폭락하면 상승한 채권을 일부 매도해서 떨어진 주식을 줍줍하는데 사용하시면 좋은 리스크 커버리지 전략이 될 수 있을 것이다. 더구나 지금은 채권의 가격이 상승할 여력이 많은 금리 하락기를 맞이하고 있으니 더없이 채권을 투자하기에는 좋은 기회다. 채권투자는 아직도 늦지 않았다.

이상이다. 일전에도 말씀드린 바가 있지만 주식시장에서는 엉덩이 무거운 자가 승자다. 절대 변동성에 흔들리거나 쉽게 포기하지 말고 뚝심 있게 투자를 하시기 바란다.

"중요한 것은 꺾이지 않는 투자 뚝심"

| 채권 투자에 대해서(지금 채권을 투자해도 되나요?) (75) | 2024.07.01 |

|---|---|

| 연준(FED)에서 참조하는 각종 금리 관련 지표에 대해 알아보자(CPI, PCE, PPI) (54) | 2024.06.27 |

| 매일 미국 주식 시장의 시황을 확인하는 방법(Feat. 나무투자증권, 키움투자증권) (63) | 2024.06.26 |

| 투자에 임하는 사회 초년생들에게 드리는 글(초보 투자자를 위한 조언) (87) | 2024.06.25 |

| 우리에게는 절세 계좌 3총사가 있다. (연금저축, ISA, IRP 비교)③ (71) | 2024.06.24 |

댓글